Получить имущественный вычет возможно не только с суммы недвижимости, но и с процентов по ипотеке. Разберемся, кто имеет право на налоговый вычет, а также как рассчитать его сумму и оформить возврат.

Что такое налоговый вычет по ипотеке

Все официально работающие в России граждане платят налог на доходы физических лиц — НДФЛ. Причем налог удерживают не только с зарплаты, но и с других доходов, например, от продажи или сдачи в аренду имущества.

Сотрудники с «белой» заработной платой получают на руки сумму за вычетом НДФЛ. В момент расчета ежемесячного дохода работодатель автоматически удерживает и перечисляет налог в ФНС.

Индивидуальные предприниматели, которые используют основную систему налогообложения, также платят НДФЛ. Только делают они это самостоятельно, а не через работодателя.

Налоговый вычет — это возврат подоходного налога 13% или 15%, который государство удерживает из официальной заработной платы россиян. Налог на доходы составляет 13% для годового заработка меньше 5 млн рублей. Для дохода больше 5 млн рублей — 15%.

К примеру, в логистической компании трудится менеджер с заработной платой 60 000 рублей. Каждый месяц бухгалтерия рассчитывает НДФЛ и взимает налог: 60 000 х 12 = 720 000. Это меньше 5 млн, значит, применят ставку 13%.

Считаем 13% от 60 000 рублей — это 7800 рублей ежемесячно. За год менеджер выплачивает государству НДФЛ на сумму 93 600 рублей. Именно столько он может вернуть в случае приобретения квартиры, дома или другого жилья.

При покупке и продаже имущества используют два понятия, которые часто путают:

- Налоговый вычет — сумма, которую можно вычесть из дохода при расчете НДФЛ. Используют при продаже недвижимости для уменьшения начисленного налога.

- Налог к возврату — это НДФЛ, который можно получить от государства. Используют при покупке жилья для экономии бюджета.

Но так как большинство россиян используют понятие «налогового вычета» именно как суммы, которую они могут вернуть, в дальнейшем речь пойдет именно о возврате НДФЛ.

Кому можно и нельзя получить имущественный вычет

Налог к возврату рассчитывают из суммы НДФЛ, которую человек заплатил из своего дохода. Соответственно, претендовать на вычет могут только те, кто получает официальный доход в России или за ее пределами.

Если по данным ФНС у гражданина нет официального дохода со ставкой 13 или 15%, то и возвращать вычет будет не из чего. Чтобы оформить возврат, нужно сначала заплатить в государственную казну, и только после этого претендовать на вычет.

Поэтому, к примеру, неработающие пенсионеры не могут оформить вычет — они не платят налоги с пенсии. Но если пенсионер работает, он может получить возврат НДФЛ со своего официального заработка.

Помимо официальных доходов, для возврата налога за покупку недвижимости необходимо соблюдение несколько условий:

- Наличие налогового резидентства у покупателя. Резидентом в РФ признают тех, кто проживает в России не менее 183 дней в течение года.

- Недвижимость находится в России и у покупателя есть правоустанавливающие документы. Для новостройки можно получить вычет только после регистрации собственности в ЕГРН и получения передаточного акта. Для вторички подходит выписка из ЕГРН.

- Наличие документов, которые подтвердят оплату недвижимости. Сумма вычета зависит от расходов, которые фактически понес покупатель. Если в покупку был вложен, к примеру, материнский капитал, налогооблагаемая база будет уменьшена на его размер.

- Право на вычет ранее не было использовано. Напомним, что каждый человек может получить имущественный вычет на квартиру один раз в жизни в пределах 260 000 рублей.

- Продавец не приходится покупателю близким родственником. Родство сторон ФНС проверяет по реестру загса.

Из этих пунктов вытекают обстоятельства, при которых вычет не может быть предоставлен:

- официальный доход, с которого покупатель платит налог, отсутствует;

- недвижимость куплена полностью за счет государства, муниципалитета или работодателя;

- договор купли-продажи оформлен между близкими родственниками;

- нет правоустанавливающих документов на недвижимость;

- объект недвижимости получен в наследство или дар;

- налоговая декларация уже подана в этом налоговом периоде или покупатель уже получает вычет у работодателя.

Добавим: не на все объекты недвижимости можно получить имущественный вычет. Например, если в документации указана «квартира», при её покупке возможно вернуть НДФЛ, а если «апартаменты» — нельзя.

Сколько можно вернуть за покупку квартиры в ипотеку

Для имущественного налогового вычета действует лимит в размере 2 млн рублей. Именно эта сумма применяется для расчета налога к возврату.

Даже если недвижимость стоит дороже, а с нынешними ценами на жилье это не удивительно, для расчета будут использовать именно 2 млн рублей. С этой суммы можно вернуть 13%, то есть 2 000 000 х 0,13 = 260 000 рублей.

Получить имущественный вычет можно только один раз в жизни в пределах указанного лимита. В случае, если лимит в 260 000 рублей не был исчерпан на одном объекте, неиспользованный остаток вычета можно перенести на другие объекты недвижимости.

Недвижимость

Возьмем для примера того же менеджера из логистической компании с зарплатой в 60 000 рублей, который за год платит НДФЛ в размере 93 600 рублей. Предположим, что он купил однокомнатную квартиру стоимостью 3 млн рублей.

В расчете ФНС будет использовать лимит в 2 млн рублей, из которых 13% — это 260 000 рублей. За год менеджер заплатил 93 600 рублей, и именно эту сумму он сможет вернуть.

Остаток 260 000 – 93 600 = 166 400 рублей перенесут на следующий год. И так до тех пор, пока не будет исчерпана сумма в 260 тысяч рублей.

Имущественный вычет не имеет срока давности. К примеру, если квартира куплена в 2015 году, а узнали вы про налоговый вычет только в 2024 году, можно обратиться в ФНС с заявлением на возврат налога.

При этом есть нюанс: возврат НДФЛ возможен только за последние три года. Если вы обращаетесь в налоговую в 2024 году, вернуть уплаченные в бюджет суммы можно за 2023, 2022 и 2021 годы. Основание — п. 7 ст. 78 НК РФ.

Проценты

Если налогоплательщик купил квартиру не за свои деньги, а за счет ипотечного кредита, он может получить дополнительный вычет. Его рассчитывают исходя из расходов, которые заемщик понес на оплату процентов по ипотеке.

Для расчета процентов лимит составляет уже не 2 млн, а 3 млн рублей. И по нему также можно вернуть 13%. Считаем: 3 000 000 * 0,13 = 390 000 рублей.

Получается, заемщик может вернуть 260 000 рублей основного долга и 390 000 рублей за проценты. Итого — 650 000 рублей за недвижимость в ипотеке.

У этого вычета также, как и у имущественного за покупку недвижимости, нет срока давности. Но заполнить декларацию в ФНС можно только за последние три года.

Брак

Если квартиру покупают супруги в официальном браке, эта недвижимость становится совместно нажитым имуществом. А значит, каждый из супругов может получить вычет за покупку жилья и уплату процентов.

Конечно при условии, что оба имеют официальный доход. Общая сумма вычета в этом случае составит 650 000 * 2 = 1 300 000 рублей. Пропорции можно определить самостоятельно и зафиксировать в заявлении о распределении налогового вычета.

Как получить налоговый вычет

Для получения имущественного вычета у налогоплательщика есть сразу три варианта: обратиться к работодателю, посетить налоговую службу по месту жительства или оформить заявление в ФНС онлайн. У каждого варианта свои особенности, которые стоит учесть.

В налоговой

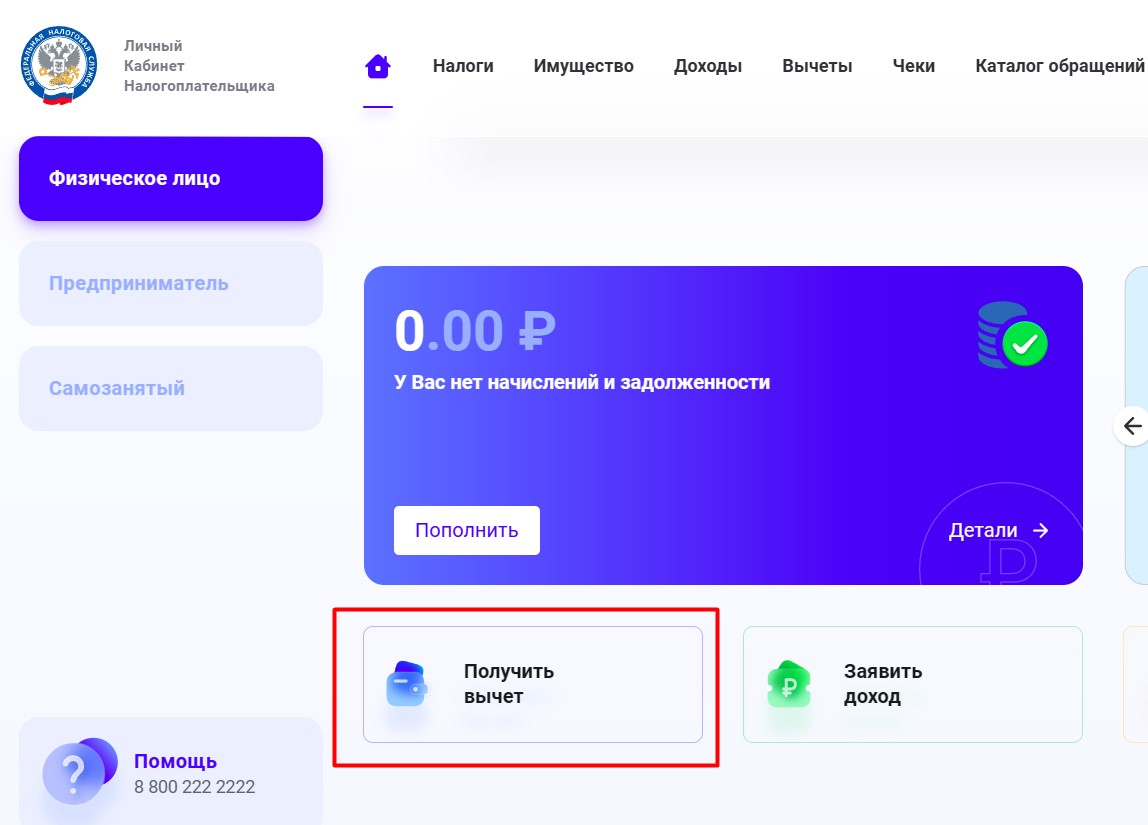

Для получения налогового вычета нужно подать декларацию 3-НДФЛ. Проще всего это сделать через личный кабинет налогоплательщика на сайте ФНС.

Авторизоваться можно тремя способами:

- логин и пароль, которые выдают в налоговой инспекции на личном приеме по паспорту,

- квалифицированная электронная подпись, которую выдают в аккредитованных Минцифры центрах,

- подтвержденная учетная запись ЕСИА — та же запись, которую используют для идентификации на портале Госуслуги.

После получения доступа к личному кабинету, пройдите авторизацию и выберите в меню «Получить налоговый вычет». Если хотите оформить возврат только за покупку недвижимости, выбирайте вычет «При покупке недвижимости». В случае когда расходов было несколько, выбирайте «Подать декларацию 3-НДФЛ».

Оформление вычета в личном кабинете налогоплательщика

Укажите свои личные данные, доходы, выберите нужный вычет и прикрепите документы. Проверьте все поля и отправьте декларацию. ФНС проверит ее в срок до трех месяцев, после чего вернет налог.

Если доступа к личному кабинету нет, подать заявление на вычет или декларацию можно непосредственно в налоговом органе. В этом случае заявка заполняют от руки, бланк можно заранее распечатать с сайта ФНС или получить в налоговой. К декларации нужно приложить копии документов и заявление с реквизитами банковского счета.

Через работодателя

Этот вариант предполагает, что сотрудник не возвращает часть уплаченного ранее налога, а сразу получает доход без удержания НДФЛ. В этом случае каждый месяц будет приходить вся зарплата до момента, пока лимит по вычету не будет исчерпан.

Для этого:

- Зайдите в личный кабинет налогоплательщика.

- Выберите раздел «Каталог обращений».

- Укажите «Запросить справку».

- Выберите пункт «Заявление о подтверждении права на получение имущественных вычетов».

- Проверьте правильность данных, укажите недостающую информацию и подайте заявление о праве на вычет.

Налоговая служба проверит заявку и передаст ее работодателю. После этого бухгалтерия перестанет удерживать НДФЛ, а уплаченный с начала года подоходный налог вернут.

Упрощенным способом онлайн

Не так давно россияне получили право оформлять налоговый вычет в упрощенном порядке. Это возможно в том случае, если компания, которая предоставила вам платные услуги, сотрудничает с ФНС и передает ей данные о своих клиентах.

Например, Сбербанк подписал соглашение о сотрудничестве. И все клиенты, которые оформили ипотеку в этом банке, могут получить вычет в упрощенном порядке через личный кабинет Домклик.

Услуга доступна для основных заемщиков по ипотеке, где кредит и право собственности оформлены после 2020 года. Вычет можно получить за расходы на недвижимость и выплату процентов.

Для получения вычета:

- Пройдите предварительную регистрацию в личном кабинете налогоплательщика.

- Выполните авторизацию в личном кабинете Домклик.

- Зайдите в раздел «Обслуживание ипотеки», выберите «Услуги» и в перечне укажите «Налоговый вычет».

- Пройдите короткий опрос, чтобы понять, подходите ли вы под условия упрощенной процедуры вычета.

- Заполните анкету — для этого понадобится паспорт, кредитный договор и документ на недвижимость.

- Укажите банковские реквизиты счета, на который вы хотите получить деньги.

- Подтвердите согласие на обработку данных и отправьте заявку.

ФНС понадобится до 20 рабочих дней на предварительную проверку данных. Решение придет в личный кабинет. Если решение положительное, проверьте еще раз заявку и подпишите заявление на получение вычета в личном кабинете ФНС. Для этого нужна электронная подпись.

Дождитесь окончания камеральной проверки, это займет не более 30 рабочих дней. Если вычет одобрен, деньги придут в течение 15 рабочих дней.

Преимущество в том, что клиенту не нужно посещать налоговую службу и отделение банка, или собирать данные о зарплате, расходах и запрашивать документы. Вся информация загружается автоматически, исходя из данных, которые банк передал в налоговый орган.

Какие нужны документы для получения вычета

Право на получение налогового вычета не имеет срока, обратиться за ним можно спустя 10 лет после покупки квартиры. Но при этом НДФЛ возвращают только за последние три года, в которые был доход.

Например, если квартира куплена в 2020 году и право на нее зарегистрировано тогда же, обратиться за вычетом через ФНС можно с 2021 года. Необязательно обращаться каждый год, можно суммировать вычет за 2021, 2022 и 2023 при подаче декларации в 2024 году. Если лимит не исчерпан, можно продолжить подавать декларации и дальше.

Важно: вычет за покупку жилья можно применить к нескольким объектам. А вычет за проценты предоставляют только для одного объекта недвижимости. Неиспользованный остаток нельзя перенести на другую ипотеку.

Для оформления налогового вычета нужно предоставить ФНС документы, которые подтвердят право налогоплательщика на возврат НДФЛ. Основной перечень:

- декларация 3-НДФЛ;

- заявление на возврат уплаченного ранее налога;

- паспорт;

- документы, которые подтвердят понесенные расходы на покупку недвижимости;

- справка об уплаченных процентах, если недвижимость куплена в ипотеку;

- документы, которые подтвердят право на жилье.

В каждой конкретной ситуации перечень документов может меняться. Например, если жилье покупали супруги, нужно подтвердить официальный брак. Если имущество приобретено частично за счет льгот или сертификатов, нужно подтвердить фактически понесенные расходы.

Частые вопросы

Источники:

- ФНС Имущественный вычет при приобретении имущества

https://www.nalog.gov.ru/rn77/taxation/taxes/ndfl/nalog_vichet/im_nv/im_nv_pi - Госуслуги Как вернуть НДФЛ с помощью имущественного вычета

https://www.gosuslugi.ru/help/faq/rft/2906 - РБК Недвижимость Налоговый вычет по ипотеке

https://realty.rbc.ru/news/609d107d9a79477cb44a4715 - Тинькофф Журнал Как получить налоговый вычет за квартиру

https://journal.tinkoff.ru/vernite-nalog-za-kvartiru - Домклик Как получить налоговый вычет 650 000 рублей, если у вас ипотека

https://blog.domclick.ru/ipoteka/post/kak-poluchit-nalogovyj-vychet-650-000-rublej-esli-u-vas-ipoteka

Комментарии: 0